Mesdames, Messieurs,

Chers actionnaires,

L’année 2017 a permis de concrétiser des avancées importantes dans notre plan de restructuration annoncé au mois de mars suite aux résultats décevant de l’exercice 2016-2017.

La mise en place de ce plan dont l’ambition est de rendre la société plus agile et plus offensive est déjà amorcé. Nous avons mis en place une nouvelle organisation qui a conduit à un Plan de Sauvegarde de l’Emploi avec la suppression de 49 postes de collaborateurs en CDI et de 8 en CDD. Les effectifs post-plan sont de 70 personnes. Nos décisions structurantes ont conduit à abaisser les frais de personnels à hauteur de 3,5 millions d’euros.

L’organisation commerciale s’est recentrée sur les comptes à potentiel avec une offre produits optimisée sur les articles les plus contributifs. Nous nous sommes également recentrées sur les produits à licence et sur le développement de la notoriété et de la valeur de notre marque Konix®. L’optimisation du portefeuille produits et des process internes ainsi que d’un plan d’économies de 2,5 M€ sur les frais généraux (fermeture de l’un des entrepôts, sous-location, renégociations de contrats, baisse flotte auto…) permettent à la Société de réaliser des économies estimées à environ 6 millions d’euros sur une base annuelle.

Au niveau de notre réseau de distribution, nous avons mis en place une équipe dédiée pour la gestion d’un réseau de distribution indirect en Europe. La marque Konix® sera distribuée dans les pays cibles suivants : au Royaume-Uni, en Allemagne et en Espagne. Depuis 2012, une équipe commerciale développe les ventes de la société Multimédia Distribution Afrique.

Les premiers bénéfices de cette restructuration ont été obtenus durant le premier semestre exercice 2017-2018, INNELEC MULTIMEDIA a réalisé un chiffre d’affaires de 38,5 M€ en progression de 7,5% par rapport au 1er semestre 2016-2017. INNELEC MULTIMEDIA se prépare donc, avec ces futurs projets, à une nouvelle phase de croissance qui nécessitera des moyens financiers à la hauteur de nos ambitions. Cependant, les coûts résiduels de ces mesures ne permettront pas au Groupe d’atteindre la rentabilité opérationnelle au 1er semestre 2017/2018 mais pourraient permettre de restaurer celle-ci sur le 2nd semestre. Compte tenu de ces éléments, et en accord avec sa politique constante, la Société ne peut vous communiquer pas de prévision ou d’objectif sur l’ensemble de l’exercice 2017/2018.

Afin nous donner les moyens de financer notre plan de marche ambitieux, Innelec souhaite vous associer à cette nouvelle étape et lance une augmentation de capital avec maintien des Droit Préférentiel de Souscription (DPS) d’un montant d’environ 3 M€, par l’émission de 673 246 actions nouvelles, à souscrire en numéraire ou par compensation de créances. La Famille Thébaud s’est engagée à souscrire, à titre irréductible et réductible, à 100 % de l’émission envisagée, notamment par compensation d’un compte courant à hauteur de 2 M€. L’émission des actions nouvelles a pour objectif de renforcer les fonds propres du Groupe et sa flexibilité financière et stratégique.

Au titre de cette opération, chaque actionnaire d’Innelec bénéficiera, pour une action détenue en date du 16 novembre 2017, d’un DPS qui lui permet de souscrire des actions nouvelles pour un prix de 4,50 euros par action, à raison de 2 actions nouvelles pour 5 DPS.

Toute l’équipe d’Innelec Multimédia et moi-même vous remercions très sincèrement pour votre confiance et votre soutien.

Denis THEBAUD

Président

CARACTÉRISTIQUES

Principales caractéristiques de l’émissions d’actions

Nombre maximum d’actions à émettre : 673.246 actions

Prix d’émission : 4,5 EUR par action

Code ISIN de l’action : FR0000064297

Jouissance des actions nouvelles : Ces actions seront assimilées dès leur admission aux actions existantes

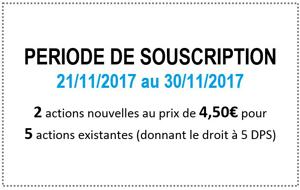

Ratio de souscription : 2 actions nouvelles pour 5 droits préférentiels de souscription

Souscription à titre réductible : Applicable

Période de souscription : Du 21/11/2017 au 30/11/2017 inclus

Option par défaut : Les droits deviendront caducs à l’issue de la période de souscription

Agent Centralisateur : CACEIS CORPORATE TRUST

Documentation légale :

- Prospectus avec visa AMF n° 17-591 en date du 14/11/2017

- Communiqué de presse en date du 15/11/2017

TTF : Non applicable

COAF : EF…

Principales caractéristiques des DPS

Ex-date : 17/11/2017

Record date : 20/11/2017

Date de paiement : 21/11/2017

Fin de la négociabilité des droits : 28/11/2017, à l’issue de la séance de bourse

Code ISIN des droits : FR0013290756

Calendrier de l’opération

Détachement et cotation des droits préférentiels de souscription : 17/11/2017

Ouverture de la période de souscription 21/11/2017

Dernier jour de cotation des droits préférentiels de souscription : 28/11/2017

Clôture de la période de souscription : 30/11/2017, à l’issue de la séance de bourse

Dernier jour de règlement / livraison des droits préférentiels de souscription : 30/11/2017

Market deadline : 04/12/2017,12h00

Publication de l’avis Euronext relatif à l’admission des actions : 05/12/2017

Date de paiement et cotation des actions nouvelles : 07/12/2017

MODALITES DE L’AUGMENTATION AVEC MAINTIEN DU DPS

Montant

Le montant brut initial de l’augmentation de capital est d’environ 3,03 millions d’euros soit 673 246 actions nouvelles à émettre, soit 28,6% du capital social à la date de l’opération. A titre indicatif, un actionnaire détenant 1% du capital de la société avant l’émission et ne souscrivant pas à celle-ci verrait sa participation diluée à 0,71% du capital après réalisation de l’augmentation de capital avec DPS.

Prix d’émission

4,50€ par action nouvelle soit une décote faciale de 13,63% par rapport au cours de clôture de l’action INNELEC MULTIMEDIA le 7 novembre 2017, soit 5,21€ et de 10,13% par rapport à la valeur théorique de l’action ex-droit à cette même date. La parité d’exercice est de 2 actions nouvelles pour 5 DPS.

Droit préférentiel de souscription

Chaque action détenue (FR0000064297) à l’issue de la journée comptable du 16 novembre 2017 donne droit à un DPS (FR0013290756). 5 DPS détenus ou achetés donnent droit de souscrire à 2 actions nouvelles.

Les DPS sont cotés et négociables du 17 novembre au 28 novembre 2017 inclus sur Euronext Paris sous le code FR0013290756. Après le 28 novembre vous ne pourrez plus acheter ou vendre des DPS mais vous pourrez encore participer à l’opération en utilisant les DPS acquis avant cette date jusqu’au 30 novembre 2017 inclus. Le DPS ne sont, en principe, pas éligibles au PEA. Les investisseurs sont invités à se rapprocher de leur conseil fiscal sur cette question.

Engagements de souscription

La famille THEBAUD, détentrice de 63,42% du capital et 79,07% des droits de vote exerçables, va souscrire, à travers NABUBOTO, société civile détenue au jour du présent prospectus à 100% -1 part par Denis THEBAUD, à titre irréductible à hauteur de 63,42% et à titre réductible à hauteur de 36,58% de l’Opération envisagée. Cet engagement de souscription ne constitue pas une garantie de bonne fin au sens de l’article L. 225-145 du Code de commerce.

Comment participer ?

Il sera crédité sur son compte titres d’un DPS par action détenue. Le paiement doit être effectué au moment de votre souscription.

Si vos actions sont détenues au nominatif pur, vous recevrez un bulletin de souscription ou un avis d’opération sur titres de CACEIS CORPORATE TRUST, 14, rue Rouget de Lisle 92130 Issy-les-Moulineaux. Si vos actions sont au porteur ou au nominatif administré, vous serez informé par votre intermédiaire financier de la mise à disposition des DPS et des modalités de participation à l’opération.

Vous souhaitez participer à l’opération

- Vous exercez vos DPS pour souscrire, à titre irréductible, des actions nouvelles à raison de 2 actions nouvelles pour 5 DPS détenus. Vous pouvez également acheter des DPS en bourse si vous souhaitez souscrire à plus d’actions à titre irréductible

- En complément, vous pouvez également souscrire à titre réductible et donc participer à l’opération au-delà de l’exercice de vos DPS, en passant par un ordre d’achat de titres complémentaire pour un prix identique de 4,50 € par action. Cet ordre pourra être réduit en fonction de la demande totale exprimée et de votre participation au capital

Attention la souscription à titre réductible n’est possible que si vous avez d’abord souscrit à titre irréductible

Vous ne souhaitez pas participer à l’opération :

1. Vous vendez tout ou partie de vos DPS et touchez les produits de la vente au prix auquel ils auront été négociés sur le marché (net des frais prélevés par votre intermédiaire financier).

2. Vous n’exercez pas ni ne vendez vos DPS pendant la période de souscription, ceux-ci deviendront caducs et perdront toute valeur à l’issue de la période de souscription

Cadre juridique : Aux termes des 11ème résolution adoptée par l’assemblée générale mixte des actionnaires du 26 septembre 2017, le Conseil d’administration de INNELEC MULTIMEDIA a décidé, lors de sa séance du 8 novembre 2017, de procéder à cette augmentation de capital avec maintien du droit préférentiel de souscription dont les modalités sont détaillées dans la note d’opération du 14 novembre 2017.

Attention : INNELEC MULTIMEDIA attire l’attention du public sur le chapitre 4 « Facteurs de risques » du document de référence enregistré auprès de l’AMF le 8 novembre 2017 sous le numéro D.17-1025 et sur la section 2 « Facteurs de risques » de la note d’opération visée par l’AMF le 14 novembre 2017 sous le numéro 17-591.

Des exemplaires du prospectus composé du document de référence et d’une note d’opération (incluant le résumé du prospectus), sont disponibles sans frais auprès d’INNELEC MULTIMEDIA, 45, rue Delizy Centre d’activités de l’Ourcq 93692 Pantin cedex, sur le site Internet de la Société (www.innelec.com) et du site Internet de l’AMF (www.amf-france.org).